2014年医药工业经济运行分析

2014年医药工业保持了较快的经济增长速度,在各工业大类中位居前列。主营业务收入、利润总额增速较上年放缓,但仍显着高于工业整体水平。随着发展环境变化,医药工业发展正在步入中高速增长的新常态。

一、主要经济指标完成情况

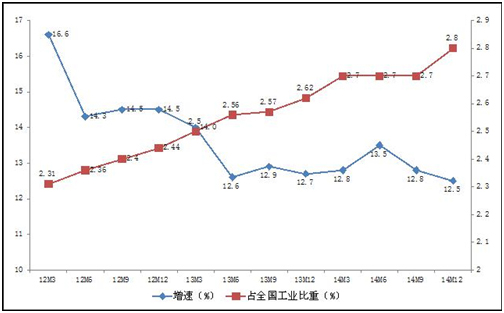

(一)增加值增速居工业行业前列

2014年规模以上医药工业增加值同比增长12.5%,增速较上年下降0.2个百分点,高于工业整体增速4.2个百分点,在各工业大类中位居前列。医药工业增加值在整体工业所占比重达到2.8%,较上年增长0.18个百分点,显示医药工业对工业经济增长的贡献进一步加大。分季度看,2014年各季度末累计增速分别为12.8%、13.5%、12.8%、12.5%,下半年增速呈现下降。

(二)主营业务收入增长放缓

根据统计快报,2014年医药工业规模以上企业实现主营业务收入24553.16亿元,同比增长13.05%,高于全国工业整体增速6.05个百分点,但较上年降低4.85个百分点,自2013年增速低于20%后,进一步出现较大幅度下滑。各子行业中,中药饮片、卫生材料及医药用品、医疗仪器设备及器械、生物药品、中成药的增速高于行业平均水平,其他3个子行业的增速低于行业平均水平。

(三)盈利水平基本稳定

根据统计快报,2014年医药工业规模以上企业实现利润总额2460.69亿元,同比增长12.26%,高于全国工业整体增速8.96个百分点,但较上年降低5.34个百分点,与主营业务收入同步出现了较大幅度的下降。主营收入利润率为10.02%,较上年下降0.07个百分点,基本稳定。纳入统计范围的企业中,约10%的企业出现亏损。各子行业中,化学原料药、化药制剂主营收入利润率较上年略有增长,其余子行业利润率均较上年有所下降。

(四)医药出口略有回升

根据统计快报,2014年医药工业规模以上企业实现出口交货值1740.81亿元,同比增长6.63%,增速较上年提升0.83个百分点,增长速度仍然较低,但有所回升。根据海关进出口数据,2014年医药产品出口额为549.6亿美元,同比增长7.38%,增速较上年提高0.54个百分点。主要的两大类出口产品中,化学原料药出口额为258.6亿美元,同比增长9.57%,增速较上年提高6.93个百分点;医疗器械出口额为200.2亿美元,同比增长3.56%,增速较上年下降6.36个百分点。

(五)固定资产投资增速回落

2014年医药制造业共完成固定资产投资5205亿元,同比增长15.1%,较上年26.5%的增速出现明显下降,高出全国工业增速2.2个百分点。增速回落显示主要受GMP升级推动的医药工业投资高峰即将过去。

(六)重点区域领衔发展

2014年主营业务收入居前3位的地区是山东、江苏、河南,合计占到全行业主营业务收入的36.58%,集中度略高于上年。利润总额居前3位的地区是山东、江苏、广东,合计占到全行业利润的37.64%。出口交货值居前3位的地区是江苏、浙江、山东,合计占到全行业的50.38%。按照区域划分,中西部地区的医药工业主营业务收入增速快于东部地区2.9个百分点。

二、影响经济运行的主要因素

(一)药品终端需求稳定增长

2014年全国医疗卫生机构总诊疗量达78亿人次,同比增长6.6%,入院人数超过2亿人。样本医院统计显示,2014年医院购药金额同比增长12%,增速较上年略有提高。估算2014年包括医院、基层医疗卫生机构和零售药店在内的整体药品终端销售额较上年增长约14%。

(二)医保体系进一步健全

2014年基本医保参保(合)率稳定在95%以上,其中城镇基本医疗保险人数增加2702万人。新农合和城镇居民医保人均政府补助标准提高到320元,个人缴费标准提高到人均90元,城乡居民医保基金增长17%以上。城乡居民大病保险制度全面实施,覆盖人口已达7亿人。全年商业健康保险收入1587亿元,同比增长41.3%,在满足多样化、多层次的医疗需求方面发挥重要作用。

(三)化学原料药价格有所复苏

主要受一些厂家停产、限产影响,一些长时间价格低迷的品种价格出现不同程度上涨,如6-APA、阿莫西林、7-ACA、头孢类抗生素、维生素C、泛酸等。海关进出口数据显示,2014年化学原料药出口价格平均较上年上涨3%。价格复苏带来化学原料药行业利润率和出口增速提高。

(四)多项政策调整利于行业发展

卫生计生委、发展改革委等部门制定实施低价药政策,放开了一批低价药品最高零售限价,有利于企业根据市场调节价格,实现合理盈利。大病医保用药谈判机制扩大实施,一些新药通过谈判纳入了地方医保基金支付范围。2014年7月起,生物药品企业可执行3%的增值税简易征收税率,2014年以后新购进的固定资产可缩短折旧年限或采取加速折旧的方法,显着减轻税负。

一些因素造成了主营业务收入、利润增长放缓,主要包括:医保控费扩大实施范围,医疗机构医药费用增长幅度受到限制;药品招标促使制剂价格继续降低,2014年公布中标结果的地区药价不同程度下降;医疗器械出口价格下降严重,造成医疗器械出口增速明显下滑;受实施新版GMP影响,无菌制剂产销量减少,一些化学原料药由于环保问题限产停产,产销量下降;非处方药销售增长慢,根据医药商业统计快报,2014年药品零售市场比上年增长8.6%,增速降低3.4个百分点,慢于整体市场增速。

三、重点任务进展

(一)医药创新成果突出

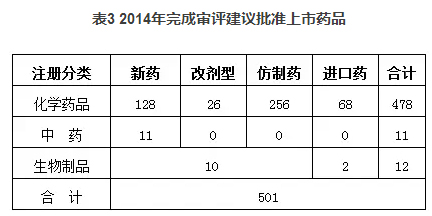

国家有关部门继续通过重大新药创制、战略性新兴产业专项等方式支持医药企业创新发展,企业研发投入加大,创新积极性增强。2014年国内新药申报数量较上年大幅增加,其中1.1类化药共有64个品种申报临床或生产,较上年增加11个;3.1类化药注册申请(按受理号)达到1600多个,较上年增长约60%;中药新药和生物制品申报数量略有下降。2014年CDE完成审评并建议批准临床研究的注册申请有880件,完成审评并建议批准上市的注册申请有501件,上市品种中新药所占比重近30%。

一批创新性强的新药获批临床或上市。有29个1.1类化药获批临床,3个1.1类化药获批上市,其中获批上市的抗肿瘤新药阿帕替尼和西达本胺具有很强的创新性和较高的临床价值。在生物制品方面,2014年完成审评生物制品“Sabin株脊髓灰质炎灭活疫苗”是我国自主研发品种,较现有的减毒活疫苗有更高的安全性。

(二)兼并重组步伐加快

2014年国务院印发了《关于进一步优化企业兼并重组市场环境的意见》,为企业兼并重组和资源整合创造条件。医药企业兼并重组步伐加快,据不完全统计,2014年国内医药行业兼并重组项目有250起以上,交易金额600亿元以上。交易额居前列的项目包括:上海莱士以47.6亿元收购同路生物90%的股权,拜耳公司以36亿元收购滇虹药业,绿叶制药以36.8亿元收购嘉林药业58%的股权等。

上市公司在并购交易中发挥主导作用,年内近半数医药上市公司开展了购并重组,通过定向增发融资成为兼并重组的重要方式。随着国内股票市场重启IPO,一些成长性好的医药企业实现了上市融资,2014年有11家医药工业企业上市,融资额近50亿元,还有数十家企业在排队中,是申请上市企业数量领先的行业。

(三)药品供应保障能力增强

低价药、短缺药、儿童用药的供应保障得到重视和加强,2014年卫生计生委、发展改革委、工信部等部门先后下发《关于做好常用低价药品供应保障工作的意见》和《关于保障儿童用药的若干意见》,推动建立供应保障长效机制。基本药物定点生产试点积极推进,年内完成了去乙酰毛花苷、甲巯咪唑等4个品种的招标。非洲埃博拉病毒肆虐,国内科研机构、企业积极应对,在治疗性抗体、疫苗、药物和试剂研发方面都取得了很大进展,显示了我国在应对重大疫情方面良好的技术、产业基础。

2014年新版GMP认证工作继续推进,到2014年底,无菌药品生产企业通过率为70%,非无菌药品生产企业通过率为60%。生产质量体系加快与国际接轨,以环磷酰胺注射剂为代表的一批品种在欧美国家完成注册和上市,为制剂国际化打开了新的局面。

四、2015年形势展望

2015年是“十二五”收官之年,医药工业面临整体较好的发展形势:市场需求增长、医保投入增加等有利因素仍然持续;《中国制造2025》等着眼长远的产业政策将制定出台,可为工业发展指明方向;药品、医疗器械审评审批制度将实施改革,产品注册慢的问题有望缓解;药监部门GMP飞行检查常态化,新修订的《安全生产法》和《环境保护法》实施,各项监管加强,违法违规惩治力度加大,可为行业发展营造良好环境;健康服务业快速发展,互联网和医药产品、医疗服务紧密结合,精准医疗等新型产品和医学技术发展迅速,将为医药市场增添活力。

2015年多项医药相关政策面临调整,包括药品价格政策、招标采购政策、医保支付政策等,地方药品招标将加快开展,高值耗材集中采购深入实施,县级公立医院改革扩大到全国范围,医保控费进一步强化。在各项政策作用下,医药产品降价压力加大,市场竞争加剧,企业需要积极应对。

综合分析2015年形势,预计医药工业经济增长速度会保持2014年的水平,医药工业发展进入中高速阶段。针对发展中面临的挑战和问题,医药企业要坚持以提高发展质量和经济效益为中心,以创新驱动和转型升级为方向,主动适应新的发展形势和各项政策变化,大力开展技术质量进步,实施资源重组整合,大力拓展国际市场,促进医药工业可持续健康发展。

辽公网安备 21010602000330号

辽公网安备 21010602000330号